2016年汽车行业虽保持低增长的态势,但依然“稳重求胜”。同时,更多汽车行业人士把视线转向了可高速增长的发展点——汽车金融。

汽车金融主要是指消费者在购买汽车需要贷款时,可以直接向汽车金融公司申请优惠的支付方式,并且可以“量身定制”满足消费者的个性化需求,如资金筹集、信贷运用、抵押贴现、证券发行与交易等。汽车金融改变了消费者的生活方式,并衍生出了全方位立体的金融服务支持。

汽车金融“蓝海”下的困扰

“蓝海”是解释车企和资本合体的溢美之词,但是“好”态势下也隐藏着“困惑与难题”,随着消费者数量的增加和服务内容的增多,用户欠费的现象日益普遍,成为困扰汽车金融公司一大严重问题,制约着汽车金融企业的有序发展。

各个汽车金融公司也推出了相应的政策加大追缴的力度、提升催缴的效率。从实践效果而言,最行之有效的方法是大多是建立智能的贷后催收催缴系统。对催收催缴系统的相关数据进行优化与配置,根据用户类型、欠款额度的不同实施定制式的催缴策略,由此起到事半功倍的效果。

怎么做催收催缴?不失服务,不丢业务

09年,自主品牌“奇瑞汽车”赶上潮流,与“徽商银行”合资成立汽车金融公司——奇瑞徽银汽车金融股份有限公司(以下简称奇瑞金融)。为了解决个人零售客户贷后催收催缴存在的问题、提高零售客户催收速度,它建设了一套公司级的呼叫中心系统。

业内人士很清楚,汽车金融行业的催收催缴系统不同于其他行业,其系统的架构及方案需要遵循其行业特点,多手段多渠道多资源整合,不是“小规模”的软件系统厂商可以建设和支撑的。奇瑞徽银的催收催缴系统的选取方案到组织建设,吸引了很多同行的关注,想看清自主品牌的“出路”,不失为一个借鉴的好机会。

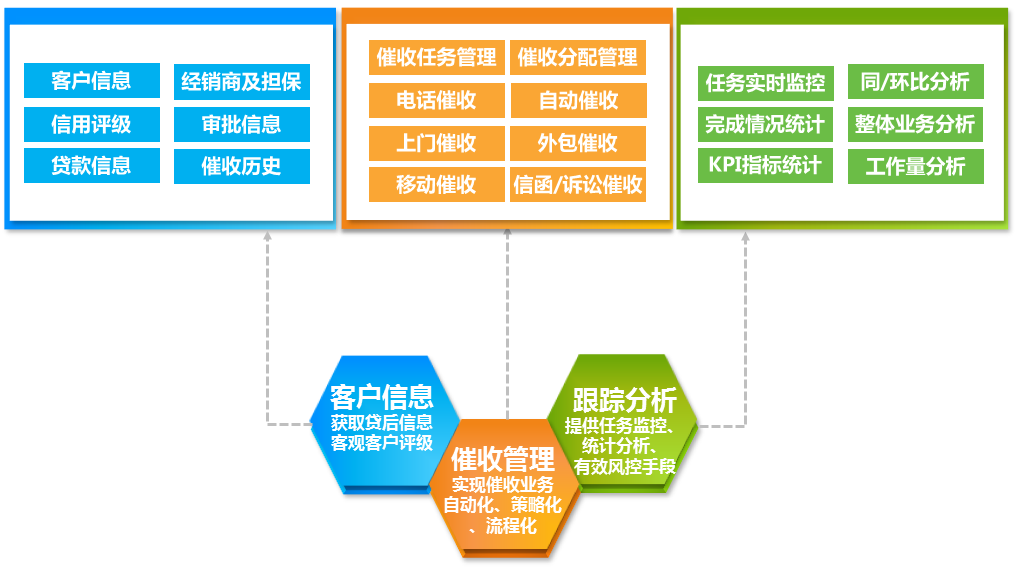

最终,奇瑞金融与北京合力亿捷科技股份有限公司成为合作伙伴,合力亿捷为其提供汽车金融信贷催收解决方案。催收催缴的解决方案主要是针对发生的不良信贷,依据客户信用评级分析、客户信贷记录,为企业建立自动化、策略化、流程化的催收机制,并通过多渠道、分层级的催收管理手段,提供给企业有效的风险管控手段,从而降低汽车贷款的不良率,帮助企业推动汽车消费信贷业务的增长,提高信贷业务收益。

合力亿捷贷后催收催缴系统的方案特质

图合力亿捷的催收催缴整体方案架构

一、实现催收业务自动化、策略化、流程化

合力亿捷为汽车金融行业提供专属的呼叫中心系统,引入催收流程管理,可实现催收自动化分配、处理,由此提高催收效率,降低运营成本。并且,凭借催收历史跟踪,实现策略的持续优化。还可运用各类报表,实现催收业务跟踪、策略优化、结果评估以及各类运营管理。

二、实现移动催收

实催人员不在办公室,不在电脑旁,可进行“移动催收”,任务信息可随时下发,报告和资料附件可随时上传和反馈为实催人员提供了方便、快捷的移动业务处理功能。

三、实现有效的外包催收管理

很多汽车金融公司将催收业务外包给第三方公司,合力亿捷的催收催缴系统可对外包催收人员及任务进行跟踪和数据分析,实现服务质量的监督持续优化并且,还为外包公司提供了便捷的业务结算与委托功能。

四、全面的催收服务渠道

人力成本是催收催缴工作中需要考虑的一个重点,合力亿捷的催收催缴系统实现邮件、短信、信函等可自动发送,从而降低人力投入,节约成本。

五、有效的评价和监督

评价监督体制,将对客户服务的质量和客户信用的整理产生极大的影响,有效的评价和监督可丰富了客户信用和催收人员的等级评价和跟踪功能。

六、业务集成

目前适用于相关系统(比如信贷管理系统、影像系统等)集成。对于很多汽车金融公司采用的NetSol系统,也可以轻松对接。

合力亿捷与奇瑞金融的双剑合并,可以完善信贷机制、提升催收业务能力、增加企业的竞争优势,重要的是可为中国自主品牌的汽车金融行业带来更强有力的生命力,开拓广博的地域。

-THE END-